固定資産に分類される「土地」の具体例

固定資産税とは固定資産の所有者に対し、固定資産の所在する市町村(東京23区は例外として都)が課税する税金です。「固定資産」には、土地・家屋・償却資産が含まれます。固定資産の「土地」に分類されるものの具体例は、以下の通りです。

| 田んぼ、畑、住宅地、池沼、山林、鉱泉地(温泉など)、牧場、原野などの土地 |

引用:総務省「固定資産税」

固定資産の所有者が支払った固定資産税は、市町村などの判断により、公共施設の整備や介護・福祉サービスの充実に充てられます。固定資産税を滞納すると督促状が届き、延滞税が課されるため、期日通りに支払いましょう。

固定資産税と都市計画税の違い

固定資産税と都市計画税の主な違いは、【土地や家屋所有者全員に課されるか・市街化区域内の土地や家屋所有者に課されるか】といった部分です。都市計画税は毎年1月1日を基準として、市街化区域内の土地や家屋所有者に対してのみ、課税されます。

市街化区域とは、都市計画法の指定する都市計画区域の1つです。以下は、都市計画法における市街化区域の定義です。

| 市街化区域は、すでに市街地を形成している区域及びおおむね十年以内に優先的かつ計画的に市街化を図るべき区域とする。 |

引用:e-gov法令検索「昭和四十三年法律第百号都市計画法」

所有している土地が「市街化区域内にあるか」を知りたい人は、市区町村の担当窓口で確認しましょう。これから購入する土地が「市街化区域内にあるか」を知るためには、不動産業者に確認する方法が一案です。

都市計画税は毎年4〜6月頃に届く納税通知書を使用し、固定資産税と合わせて納税します。都市計画税の納税方法や納税期限に関するルールは基本的に、固定資産税と同様です。

土地の固定資産税の計算方法|概算方法も紹介

土地の固定資産税において、登記簿(登記されていない土地は土地補充課税台帳)に所有者として登録されている人が納税義務者とみなされます。2019年度には4,106万人が土地の納税義務者として、固定資産税を納税しました。

出典:総務省「固定資産税」

以下では、土地の固定資産税の基本的な計算方法をステップ別に解説します。

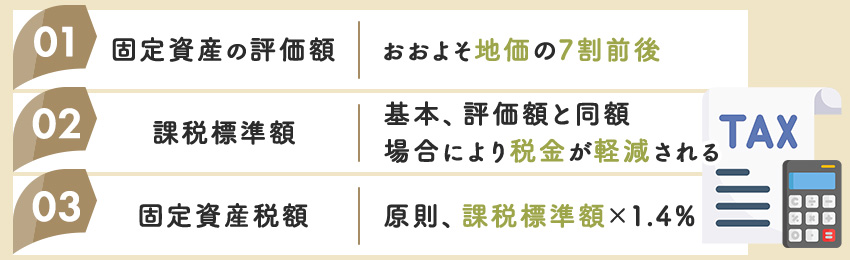

【STEP1】固定資産の評価額を算出

固定資産税は、課税標準額に税率を掛けて計算します。計算式で言うと、

【課税標準額×税率=税額】

です。土地の評価額は、住宅用地などを売買する際の時価である「地価公示価格」の7割前後が目安と言えます。

より正確に土地の評価額を把握したい人は、以下の方法で調査することも可能です。

【方法1】課税明細書で確認する

| 固定資産税の納税者には4月初旬に、納税通知書が送付されます。土地の評価額は、納税通知書に添付される課税明細書の価格欄に記載された値です。 |

【方法2】固定資産評価証明書を取得する

| 固定資産評価証明書とは、固定資産税の対象となる土地や建物の評価額を証明する書類です。自治体ごとの窓口で申請し、固定資産税評価証明書を取得すれば、評価額を把握できます。 |

【方法3】固定資産税課税台帳を閲覧する

| 固定資産税課税台帳とは、固定資産税の対象となる土地や家屋の所有者、所在地、価格などが記載された帳簿です。固定資産税の納税義務者は自分自身の所有する土地の固定資産税課税台帳を閲覧し、評価額を把握できます。 |

土地や家屋の評価額は、原則3年に1度の頻度で評価が見直されます。また、大幅な地価の下落などを理由として臨時的に修正されることもあります。

参考:総務省「固定資産税」

【STEP2】課税標準額を決定する

「課税標準額」とは、固定資産評価基準に沿って算出される評価額をもとに決定された土地の価値を意味します。土地の用途によっては政策上の理由により、課税標準額の負担軽減措置を受けることができます。

以下は、住宅・アパート・マンションの敷地に適用される負担軽減措置の内容です。

◯住宅用地特例

| 小規模住宅用地 | ・1戸あたり200平方メートル以下の住宅用地を指す。

・固定資産税の課税標準額を6分の1に軽減 |

| 一般住宅用地 | ・小規模住宅用地以外の住宅用地を指す。(1戸あたり200平方メートルを超える部分)

・固定資産税の課税標準額を3分の1に軽減 |

300平方メートルの敷地では200平方メートルまでの部分が小規模住宅用地として、残りの100平方メートルは一般住宅用地として、土地価格に特例率(6分の1、3分の1)が乗ぜられます。

【STEP3】税率(1.4%)を掛ける

固定資産税額は、課税標準額に原則1.4%の税率を掛けたものです。「原則」としているのは、固定資産税の税率は市町村が条例によって指定できることから、必ずしも1.4%とは言えないためです。

なお、場合により減額措置が適用される場合もあります。例えば、2022年4月現在、新築住宅の建物部分に関しては、120平方メートル以下の部分の税額が3年間もしくは5年間、2分の1に軽減される特例措置が適用されます。土地に関しては政策的な特例措置がないため、税額は、課税標準額に税率を掛けた値です。

参考:総務省「固定資産税」

土地の固定資産税に関するFAQ

固定資産税を初めて納付する際には、「固定資産税をどのように納付すればいいのか?」と悩む人もいるでしょう。固定資産税の納付方法には現金・口座振替・Pay-easy・スマホ決済アプリなど…様々な方法があるため、自分自身にとって望ましい種類を選択しましょう。

以下では、土地の固定資産税に関してよくある質問と回答を紹介します。

土地のみの固定資産税が高くなりやすいのはなぜ?

土地を住宅用地として活用すると、特例措置による課税標準額の負担軽減を受けられます。土地のみを所有する場合は特例措置が適用されないため、一般的には、固定資産税が高くなります。

ただし、土地に建つ建物が特定空家に指定されると特例措置を受けられないため、注意しましょう。特定空家とは空家等対策の推進に関する特別措置法で規定される、損傷などが著しい状況の建物です。

特定空家の所有者は、自治体の担当職員から適切な措置を取るように助言・指導・命令を受けます。自治体の命令に従わない場合には50万円以下の過料が発生するため、早めの対処を検討しましょう。

参考:国土交通省「『特定空家等に対する措置』に関する適切な実施を図るために必要な指針(ガイドライン)

土地・家屋価格等縦覧帳簿の縦覧とは?

納税者が「所有している土地・家屋の固定資産税評価額が高すぎないか」と感じる場合は土地・家屋価格等縦覧帳簿を縦覧し、妥当性を確認できます。土地・家屋価格等縦覧帳簿とは、固定資産税の課される土地や家屋の価格や地積・床面積などが記載された帳簿です。

土地・家屋価格等縦覧帳簿の記載事項を縦覧するためには毎年4月1日〜第1期の固定資産税納期限までの期間に土地や家屋のある地域の市税事務所(都税事務所)に行き、申請しましょう。

縦覧した結果として内容に不服がある場合は、所定の期限までに書面にて固定審査評価審査委員会へ審査の申出を行います。審査の申出を受けた固定審査評価審査委員会は必要な調査を行い、内容の妥当性を再度検証します。

新築住宅にかかる税額の減額措置は「土地」にも適用される?

新築住宅にかかる税額の減額措置とは、新築住宅やマンションにかかる固定資産税額を新築から3年間(マンションの場合は5年間)、2分の1に軽減する措置です。新築住宅にかかる税額の軽減措置は2022年3月末を持って終了する予定であったものの、2022年度税制改正により、2024年3月末までの延長が決定されました。

新築住宅にかかる税額の減額措置の対象は、建物のみです。土地活用して住宅を新築しても、土地の税額は変わりません。ただし、住宅を建てた場合は住宅用地特例が適用されて、課税標準額の軽減措置を受けられます。住宅用地特例には「新築から3年間」などの期限がなく、毎年継続的に課税標準額の負担が軽減されています。

まとめ

固定資産税とは、土地・家屋・償却資産の所有者に対して市町村や都が課す税金です。土地の固定資産税は、政策上の軽減措置を考慮した課税標準額に原則1.4%の税率を掛けることで、計算できます。

住宅用地特例が適用されている土地の建物部分を撤去すると固定資産税が高くなる可能性が高いため、更地に戻すかどうかは、慎重な判断が必要です。ただし、建物が特定空家に指定されると住宅用地特例の適用を受けられないため、状態が悪い場合は、早めに更地へ戻す対処も検討しましょう。

*固定資産税についても相談できるイベント一覧は《 こちら 》